簿記で必須!仕訳の書き方を具体例付きでわかりやすく解説

会計の勉強をしていく上で外せないものは沢山あります。特に簿記(帳簿を記録すること)で出てくる仕訳もそのうちの1つです。

今回は仕訳の書き方と具体例を解説します。まずは仕訳を読んで、仕訳の構造やルールを知りましょう。それから書き方を学び、実際の業務の流れで具体的な書き方を解説します。

会計や簿記の初心者や経理初心者で、仕訳が解らないという方の参考になれば幸いです。私が苦戦した経験をもとに、具体例を挙げながら解説します。

仕訳とは何か?

まず仕訳とは何か?です。

仕訳とは取引を帳簿に記録することです。仕訳を記録する帳簿を仕訳日記帳と呼びます。

単式簿記の仕訳

まずは下記の記録を見てください。

- 昼食 500

- カフェ 400

- 家賃 50,000

余談ですが、会計の世界では数値3桁毎にカンマを付けます。だから上記の家賃もカンマが付いています。

上記の記録は家計簿を参考に考えました。取引記録というと、何を買っていくら支払ったとか、何を売っていくら受け取ったと考えがちです。こういう仕訳の書き方を単式簿記と呼びます。

複式簿記の仕訳

現在使われているのは上記の単式簿記ではありません。複式簿記というものです。

複式簿記というのは、先ほどの家計簿的な単式簿記よりもかなり複雑です。私は最初、複式簿記がサッパリ解りませんでした。だって2つの記録が1つになっているんだから。

では早速複式簿記の仕訳を見てみましょう。

| 昼食代 | 500 | / | 現金 | 500 |

| カフェ代 | 400 | / | 現金 | 400 |

| 家賃 | 50,000 | / | 預金 | 50,000 |

昼食代500円と同時に現金500円と書かれていますね。同時に2つの出来事が書かれていることが複式簿記のややこしさなのです。

複式簿記の仕訳の書き方

上記の仕訳には真ん中にスラッシュがありますが、人によって書き方が違います。T字に書いている教科書は少なくないですし、「(借方)科目名 金額 (貸方)科目名 金額」という書き方もあります。

色々な会計の本を読んだ中で、私にとってはスラッシュが一番シンプルで気に入ったということです。よってこの講座ではスラッシュを使います。

でもスラッシュを使った本は10冊近く読んだ中で1冊だけなんですよね。しかも連結会計の本でした。著者は会計士で連結会計導入支援の会社を経営している方でした。この本には随分とお世話になりました。

仕訳の貸借の区切り方はT字やらスラッシュやら(借方)、(貸方)と人それぞれですね。

複式簿記のメリット

複式簿記のメリットはお金の動きとその理由を同時に記録できることです。一番上の例で行くと、「現金を500円使いました。理由は昼食代です。」といった感じですね。

昔の商人たちからしたら、儲けを把握する上で、お金の動きだけでは足りなかったのでしょう。だからお金の動きと理由をセットで書くのです。ちなみに複式簿記が登場したのは15世紀末のベネツィアだそうです。

複式簿記は解りづらい、面倒と思うかもしれませんが、実用性は高いのです。

会計の雑学については下記の記事で書いていますので、読んでみてください。

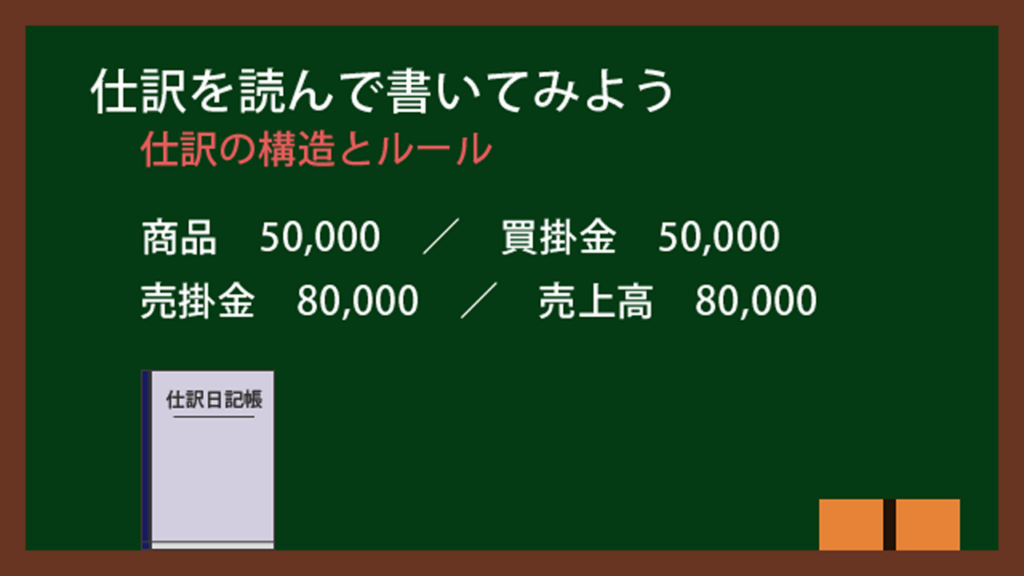

仕訳の構造とルールについて

仕訳を書くためには仕訳の構造を知る必要があります。とはいってもそんなに覚えることはありません。

仕訳は勘定科目と金額を左右に分けて書く

もう一度、先ほどのランチの仕訳を出してみましょう。

| 昼食代 | 500 | / | 現金 | 500 |

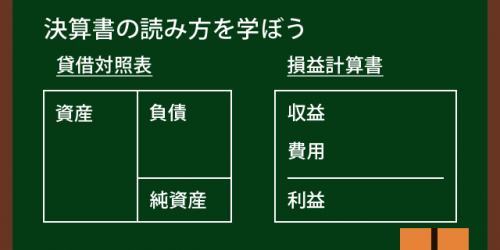

仕訳は左右に分かれています。左側が借方、右側が貸方です。左右両方に勘定科目と金額を書きます。こうして理由と動いたお金を同時に記録します。

勘定科目の種類や借方/貸方どちらに書くかはこちらの記事を参考にしてください。

勘定科目にはルールがある

勘定科目毎に、借方/貸方のどちらに書くかが決まっています。借方(左側)に書くルールになっている科目を借方に書くと、その勘定科目の金額が増えたことになります。逆に貸方(右側)に書くと金額が減ることになります。

もう一度ランチの例の仕訳を書きます。

| 昼食代 | 500 | / | 現金 | 500 |

このランチの例でいうと、昼食代は費用(出費ですので費用という分類になります)です。費用は借方科目であるというルールです。ルールなので覚えてください。

よって昼食代を借方(左側)に書くと、昼食代が増えたことになります。

このランチの仕訳では、貸方(右側)に現金が書かれています。現金は資産(資産そのものですからね)ですので借方(左側)に書くルールになっています。

ここでは現金が貸方(右側)に書かれているので、現金が減ったという扱いになります。昼食代を払ったので現金が減るのはごもっともですよね。

仕訳のルールまとめ

もう一度整理しましょう。

- 仕訳は左右(借方と貸方)に分かれている。

- 左右に分かれているので、お金の動きと理由をセットで書ける。

- 勘定科目と金額を仕訳の借方と貸方に書く。

- 勘定科目ごとに借方/貸方どちらかは決まっている。

- 借方/貸方を逆に書くと金額が減ったという扱いになる。

仕訳の書き方を見ていこう

では仕訳の具体的な書き方を見ていきましょう。よくあるパターンを紹介していきます。書く前にまず読みますよ。読んで書き方を知ってから書きましょう。Input→Outputの順です。

1:1の仕訳

最もシンプルなのは1:1の仕訳です。借方・貸方ともに1行のものですね。先ほどのランチの仕訳がいい例です。

| 昼食代 | 500 | / | 現金 | 500 |

お金の動きも、お金が動いた理由も1つずつしかありません。これが最もシンプルな仕訳です。

1:Nの仕訳

次はちょっと複雑になります。借方/貸方の片方が1つで、もう片方が複数あるケースです。早速ですが次の仕訳を見てください。

| 商品 | 1,000 | / | 買掛金 | 1,100 |

| 仮払消費税 | 100 |

今度は借方が2行ありますね。一度の取引で色々な勘定科目が必要になるケースがあります。消費税がいい例です。こういう場合、仕訳には借方・貸方ともに複数行書いても良いルールです。

これは税抜き1,000円の商品を買って、消費税が100円だった場合の仕訳です。商品、消費税、買掛金の3つの勘定科目が登場します。商品は1,000円、消費税は100円、支払うお金は1,100円です。

ちなみに消費税に関する勘定科目は、消費税を支払った場合(商品・サービスを買った場合)は仮払消費税、消費税を受け取った場合(商品・サービスを売った場合)は仮受消費税です。消費税はまとめて納めるものなので、納めるまでは仮払いや仮受けという状態になるのです。

M:Nの仕訳(複合仕訳)

借方・貸方ともに複数行の仕訳は存在します。ちょっと複雑ですが見てみましょう。

| 売掛金 | 900 | / | 売上高 | 1,000 |

| 現金 | 200 | 仮受消費税 | 100 |

仕訳は借方・貸方ともに複数行あってもいいです。そういう仕訳を複合仕訳と呼びます。

このケースでは、1,000円の商品を売って、消費税は100円です。そして200円は現金で受け取り、残りの900円は売掛金すなわちツケとしています。

ちなみに連結会計ではM:Nの仕訳が出てきます。連結会計は上級レベルなので別の機会に解説したいと思います。

再振替仕訳

普段の業務においては上記の仕訳で足りますが、期初だけ特殊な仕訳が登場します。それが再振替仕訳です。

決算時には決算のためだけの仕訳を作成します。期初になると決算のために作った仕訳を打ち消す仕訳を作成します。これが再振替仕訳です。経過勘定という概念を勉強する必要があるため、ちょっと難しいです。経過勘定についても記事を書いているので、リンクを貼っておきます。

修正仕訳

まちがった仕訳を作ってしまったときに、修正するために作る仕訳が修正仕訳です。修正仕訳は間違った仕訳を打ち消し、正しい仕訳を入力するという形で作成します。

例えば先ほどの昼食代で現金を払った仕訳について、金額が実は500円ではなく600円だったので修正するとしましょう。

| 昼食代 | 500 | / | 現金 | 500 |

まずは昼食代として500円払ったという仕訳を打ち消します。

| 現金 | 500 | / | 昼食代 | 500 |

それから正しい金額である600円の仕訳を入力します。

| 昼食代 | 600 | / | 現金 | 600 |

業務の流れに沿って仕訳の書き方を見てみよう

それでは今回は具体的な仕訳の書き方を見てみましょう。商品を仕入れて売るというありがちな業務の流れで仕訳を見ていきます。

商品の仕入れの例

まずは商品の仕入れの仕訳です。

| 商品 | 10,000 | / | 買掛金 | 11,000 |

| 仮払消費税 | 1,000 |

企業同士の取引はツケ払いが基本です。よくあるのが月末締め翌月末払いです。企業同士のツケ払いを掛けと呼びます。このケースでは購入に対する掛けなので買掛金という勘定科目を使います。

みなさんの給料も20日または末締めで翌月20日か25日払いが多いですよね。給料もツケ払いなのです。労働は先に済ませていて、ツケにして後から払っているのです。

勘定科目の種類とか、借方・貸方どちらに書くかについては、下記の記事を参考にしてください。

仕入れ代金の支払いの例

上記の例では商品の仕入れを掛けにしました。ということは、次の月にお金を支払わなければなりません。

| 買掛金 | 11,000 | / | 現金預金 | 11,000 |

借方・貸方を逆に書くと金額が減った扱いになります。買掛金はツケなので負債です。ツケということは支払い義務がありますからね。負債は貸方科目です。これは理屈ではなくルールなので覚えるしかありません。

買掛金は貸方科目なので、借方に書けば減ったという扱いになります。現金預金は資産なので(お金そのものですので資産です)、借方科目です。ということは貸方に書けば減ったという扱いになります。

ツケを支払えば、ツケがなくなってお金は減ります。よってツケである買掛金を減らし、同時に手持ちのお金である現金預金も減らします。これでツケの支払いの仕訳ができます。

商品の販売の例

続いて仕入れた商品を販売する仕訳を見ていきましょう。消費者向けに売るときは現金で受け取るケースも多いですが、ここでは企業同士の取引の例で見ていきます。

まずは商品を売ってツケで受け取ります。買うときも売るときも、月末締め翌月末払いが多いので、ここでもそういう習慣に倣って解説していきます。

| 売掛金 | 22,000 | / | 売上高 | 20,000 |

| 仮受消費税 | 2,000 |

この例では税抜き20,000円の商品を売っています。売上高は収益科目(というか収益そのものですね)ですので貸方に書きます。売掛金は売上に対するツケですので、後からお金をもらえる権利です。権利は資産なので借方に書きます。

消費税2,000円も同時に受け取る必要があります。消費税は事業者が一旦預かり、後で政府に納めます。一旦預かっているので、仮受消費税という勘定科目を使います。後で納める義務があるため負債です。負債は貸方科目になります。

売上高と売掛金という売ったことに関する勘定科目が2つあることが、初心者にはややこしく感じるかもしれません。売上高はその通り売って稼いだ金額、売掛金は売上に対する代金のツケです。

販売代金の入金の例

それではお金が振り込まれたとしましょう。そのときの仕訳はこうなります。

| 現金預金 | 22,000 | / | 売掛金 | 22,000 |

売掛金は先ほども書きましたが借方科目です。よって貸方に書くと金額が減ります。現金預金も先ほど書きましたが、資産ですので借方科目です。よって借方に書くと金額が増えます。

この場合はツケの22,000円が消されて、手持ちのお金が22,000円増えています。

商品の出荷の例

お金を受け取ったら次は商品の出荷です。ここでは仕入れの例で仕入れた10,000円の商品を、先ほどの販売の例で20,000円で売ったという話にします。

| 売上原価 | 10,000 | / | 商品 | 10,000 |

10,000円分の商品を出荷した場合は、売上原価という勘定科目を10,000円分だけ計上します。

商品を出荷すると、商品は手元から無くなります。というわけで商品を減らします。商品はお金に換金できるので資産(細かく分類すると、棚卸資産というすぐ売れる資産)です。よって借方科目なので、貸方に書けば金額を減らせます。

商品が減った代わりにコストが確定しますので、売上原価という勘定科目を計上します。

ちなみにこの売上原価ですが、記載方法がいくつかあります。あなたの会社では、ここで解説しているのと違う方法で仕訳を書いている可能性もあります。

詳細は自社の業務マニュアル、お使いの会計ソフトの設定やマニュアルを確認してください。

ところで10,000円の商品を20,000円で売ったので利益は10,000円です。利益は損益計算書に記載されますが、仕訳上はどうなるのでしょうか?実は利益を仕訳で書く必要はありません。

上記の現金預金/売掛金の仕訳と売上原価/商品の仕訳を合わせると、商品という資産が10,000円減って、現金預金という資産が22,000円増え、そのうち2,000円は仮受消費税です。増加資産額は22,000 – 10,000 – 2,000 = 10,000円です。

利益10,000円分だけ資産がちゃんと増えているのです。

商品を出荷したら売上原価を計上する

売上原価という勘定科目が出てきました。これは一般的な言葉でいうコストの一種です。モノづくりや仕入れにかかったコストのことを売上原価と呼びます。会計に慣れた人だと単に原価と呼ぶこともあります。

具体的にはモノづくりの材料やモノづくりに携わる人の人件費、仕入れにかかったコストが売上原価です。

実はモノづくりに携わった従業員の人件費も売上原価(労務費という呼び方もします)であり、技術者、クリエイター、工場の労働者、建設現場の労働者などの人件費は売上原価です。営業や事務方の人件費は販管費です。

厳密には売上高を生み出す活動に携わっている従業員の人件費は売上原価になります。

上場企業の決算書を見ていると、教育事業において講師の人件費を売上原価に計上しているケースもあります。いわゆるプロフィットセンターの従業員の人件費は売上原価になります。

しかし上場企業や大企業は会計監査があるからまだしも、中小企業ではそこまで厳密ではないケースもあります。

私が仕事で見たことがあるうちでは、IT企業で人件費を売上原価ではなく販管費として計上していたケースもあります。私は正しくないと考えていますが、小さい会社ではありうるということです。

終わりに

初心者のうちは仕訳の書き方がサッパリ解らないものです。1度にすべて理解しようとせず、色んな仕訳を読んで引き出しを増やしてみましょう。会計の勉強には慣れが必要です。

私が初心者の頃は、仕事で何時間も仕訳を眺めて、業務を分析していました。そうするとだんだん酔ってくるんですよね。乗り物酔いならぬ仕訳酔いです。

最後に今回のまとめをもう一度。

- 仕訳は左右(借方と貸方)に分かれている。

- 左右に分かれているので、お金の動きと理由をセットで書ける。

- 勘定科目と金額を仕訳の借方と貸方に書く。

- 勘定科目ごとに借方/貸方どちらかは決まっている。

- 借方/貸方を逆に書くと金額が減ったという扱いになる。

- 借方/貸方ともに複数行書いてよい(複合仕訳と呼ぶ)。

- 期初には再振替仕訳を作成する。

- 仕訳を間違えたときは修正仕訳を作成する。

仕訳についてもっと知りたいと言う方は、練習問題にチャレンジしてみてください。簿記では数学のように、読むだけでなく書いて練習することが大事です。