上場企業の決算書で経営分析を練習|PC小売業のPCデポの計算例

当サイトでは知識の解説に加えて、事例や練習問題も用意しています。今回はより実践的な練習問題として、実在の上場企業について経営分析と株式指標の計算を行います。

私がExcelで計算した例を記載しますので、会計やファイナンスの勉強をしている方や株式投資の勉強をしている方も是非Excelで計算してみてください。

経営分析と株式指標の計算について

経営分析の計算ができると、対象企業の安全性、効率性、生産性を測ることができます。これによって対象企業が取引相手としてどうか評価できますし、株を買うかどうかの判断にも使えます。もしかしたら就職・転職先として長く安定した給料をもらえる会社かどうかを測ることもできるかもしれません。

株式指標の計算ができると、投資先としてどの程度の利回りを期待できるかを評価できます。株をやっている方やファイナンスの勉強をしている方には役立つでしょう。

経営分析と株式指標の計算については過去に記事を書いていますので、計算式や指標の意味はこれらの記事を参照してください。

今回のお題企業

今回はPCパーツやPC関連サービスを販売しているPCデポの2023年3月時点の決算書を練習問題として使います。正解はなくて、専門家でも人それぞれ違う点を指摘するとは思いますので、私が書く内容も解答例です。1つの参考として使ってください。

なぜこの会社を選んだかというと、毎回言っていますが私が株を買ったからです。しかし2023年5月にMBOが発表され、売却してしまいました。

実は株を買った理由として、今まで済んだどこの場所でも近所にPCデポがあって便利だったというのが大きいのです。その上に株価が割安で配当利回りが高くなっていたのです。

PCデポはかつてはPC本体やPCパーツの販売をしている会社でしたが、最近はPC周りのサービスを拡大しています。株主向け資料でもサービスに力を入れていることを感じます。

それでは始めましょう。

経営分析

経営分析指標の計算

上場企業の決算書は有価証券報告書を探してもいいですし、ホームページのIR情報にも掲載されていることがあります。後者の方が勘定科目の分類が大まかなので、読みやすいです。

PCデポも決算情報をホームページで公開しています。

財務諸表 | 財務・業績情報 | 会社情報/IR | PC DEPOT

PCデポの決算短信を基にExcelで計算した結果を貼ります。

Excelにも書いてありますが、指標は下記の通りになりました。

| 指標 | 値 |

|---|---|

| 売上高総利益率 | 57.61% |

| 売上高営業利益率 | 6.10% |

| 売上高経常利益率 | 5.91% |

| 売上高当期純利益率 | 2.86% |

| 売上債権回転率 | 2.57回 |

| 棚卸資産回転率 | 8.27回 |

| 有形固定資産回転率 | 3.79回 |

| 経営資本回転率 | 0.96回 |

| 総資本回転率 | 0.84回 |

| 流動比率 | 369.44% |

| 当座比率 | 171.43% |

| 自己資本比率 | 73.50% |

| 負債比率 | 36.06% |

| 固定比率 | 50.96% |

| 固定長期適合率 | 45.09% |

PCデポは小売業ですので、主に在庫である棚卸資産と売掛金、運転資金である短期借入金に着目するとよいと私は考えます。

決算書をパッと見た感じではとても堅実な企業ですね。PC関連はコロナ禍でリモートワークが普及したため、コロナ禍による業績への影響は少なかったでしょう。

安全性

まずは安全性から見ていきましょう。

PCデポは流動比率、当座比率がとても高く、自己資本比率が高いです。決算書を見ると短期借入金がないので、運転資金をほぼ自己資本でまかなえているのでしょう。それゆえ流動比率と当座比率が高くなっていると私は考えています。

自己資本比率も73.5%ととても高いです。自己資本比率に関してはホームページでもグループ全体で50%以上にすると語られています。

さすがに設備投資は自己資本だけではまかなえず、長期借入金を借りています。とはいえ固定比率と固定長期的業率はとても低いです。

PCデポは土台がしっかりしており、それゆえとても堅実な経営ができている会社と考えられます。安全性はバッチリでしょう。

効率性

PCデポの棚卸資産回転率は平凡です。PCデポのように機械や電化製品などを販売する小売業は機械器具小売業という分類です。機械器具小売業の棚卸資産回転率の平均は11.92回のようです。

棚卸資産については、売上高に対して棚卸資産が大きいと考えられます。在庫がちょっと多いのかもしれません。

売上債権回転率も低いですね。小売業の売上債権回転率の平均は15.95回のようです。

売上債権は棚卸資産よりも全然大きいです。商品はある程度売れているけど、クレジットカードやQRコード決済(Pay系アプリなど)が多いのかもしれません。

ビックカメラやヨドバシカメラだと、現金ならポイントが沢山付くけど、クレジットカードだとポイントは少ししか付きませんとなっています。PCデポでポイントが沢山付く会員カードを見たことがないので、クレジットカードでの支払いが多いのかもしれません。

PC本体やモニター、プリンター、ルーターなどPC関連の売れ筋商品は単価が1万円以上するものも割とあります。そういうものは現金を沢山持ち歩くリスクやポイント付与を考慮すると、クレジットカード払いの方がいいでしょう。

有形固定資産回転率は平凡ですね。機械器具小売業の有形固定資産回転率の平均は4.84回のようです。

PCデポは郊外を中心に出店しています。それゆえ自前の店舗が中心です。そういう意味ではターミナル駅のテナントを中心に展開している企業よりも、固定資産を多く持っています。

建物の売り場使用率は90%と高く設定しているようですが、効率性が平凡ですので、売上につながっていないですね。郊外店とはいえ、長年使っていて客が沢山入っているイメージがあまりないので、来客数が少し足りない可能性もあります。まぁ会社としては何か把握できているかもしれませんので、手を打っていくでしょう。

収益性

PCデポの粗利率は良好です。小売業の粗利率の平均は約30%です。

粗利・粗利率とはどんなもの?営業利益との違いや活用法を解説|経理あんしんガイド|弥生株式会社【公式】

PCデポの粗利率が良好な理由として、サービス料金が考えられます。有価証券報告書を見ると、売上高の半分強はサービス料金となっており、サービスであれば商品の仕入れがないため、粗利率も高くなると考えられます。

サービス中心に事業を展開している企業の場合、サービス提供を行う従業員の人件費が売上原価(労務費)になります。しかしPCデポの場合は小売業なためか、人件費は販管費です。P/Lの販管費のところに給料及び手当があります。

利益率は平凡です。売上高営業利益率、売上高経常利益率、売上高当期純利益率ともに高くはありません。売上高営業利益率と売上高経常利益率は10%あると良好ですが、PCデポは6%程度です。

株価が今一つな理由として、利益率も考えられるかもしれませんね。

総評

PCデポはとても堅実な経営をしている安定企業だと感じました。一方で稼ぐという点では平凡ですので、現状の延長線上では成長はあまり期待できないかもしれません。

株を買うにしても(もう上場廃止してしまいましたが)、勤めるにしても、長く安定して続く会社という点では魅力があるでしょう。一方で成長があまり期待できないということは、株価の上昇や給料の上昇はあまり期待できないということでもあります。

決算短信を読みますと、PCデポでは従業員に株式を付与しているそうです。貢献度に応じた株式が付与されるとのことです。これは長く勤めてもらうための仕組みでしょう。

経営分析はやればやるほど気付きがあると私は感じています。会計を学びたい方は是非取り組んでください。また経営分析の書籍も出回っています。ここでは経営分析の入門書を一部紹介します。

図解でわかる経営分析 いちばん最初に読む本 [ 久保 豊子 ]

株式指標の計算

続いて株式指標を計算してみましょう。株を買うかどうかの判断の参考になります。ぶっちゃけて言ってしまうと、ホームページに載っていたりもしますが、練習のために計算してみましょう。

PCデポの場合はホームページに株式指標が見つかりませんでした。こういう場合はかぶたんなどの投資情報サイトで調べるのも手です。

ピーシーデポコーポレーション(PCデポ)【7618】株の基本情報|株探(かぶたん)

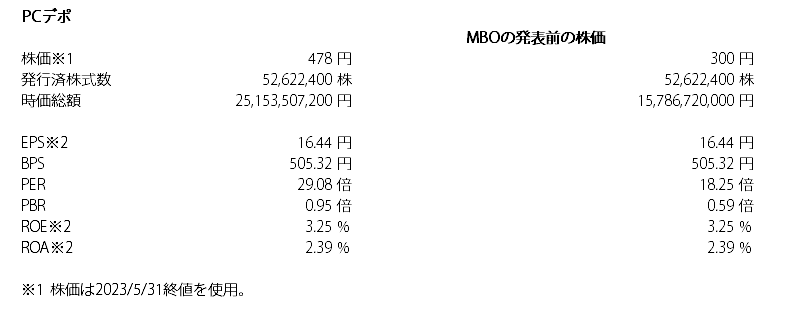

Excelでの計算例を添付します。Excelに式を仕込んでおけば、色々な会社の指標を簡単に計算できます。決算書は2023年3月時点、株価は2023/5/31終値を使用しています。現時点で投資対象としてどうかという意味で現時点での株価を使いました。

また今回はMBO発表前の株価での計算例も記載しています。PCデポは2023年5月にMBOが発表されてストップ高がかかりました。そのためMBO発表前後で比較のために計算してみました。

PERは割高でPBRは割安

PCデポのPERは割高ラインの30倍間近です。MBOの発表前の株価(300円)で計算すると18.25倍です。MBOの発表前は標準的でしたが、MBOの発表によってとても高くなりました。

私は以前プレナスのMBOで大きく儲かったことがあるのですが、MBOのためにTOBをするときは株価が大きく上がります。投資家にとってメリットがある金額でないと回収が難しい(投資家からしたら売るより保持した方がよいということになってしまう)ためです。

MBOとTOBについては下記のリンクを参照してください。

PERが高い一方でPBRはかなり低いです。MBOの発表前は0.59倍、MBOの発表後は0.95倍です。PERとPBRを見比べてみると、資産がある一方で利益は今一つと言えそうです。

利益が今一つなら売上高が低いかコストが高いかです。売上高がもうちょっと上がるといいのかもしれません。サービス事業はここ数年ですので、今後の拡大に期待しましょう。

コストに関しては人件費と不動産賃借料、その他が大きいです。当然ながら人件費を削ってはいけませんので、その他の内訳が気になりますね。

ROEとROAは低い

PCデポのROEとROAはそれぞれ3.25%と2.39%で、低い値です。

伊藤レポートというものがあって、日本企業はROEが低いので、改善して8%以上を目指しなさいと言われています。そう考えるとPCデポのROEはかなり低い方です。

「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」プロジェクト

MBOによって上場廃止する場合、体制の立て直しなども行うことがあります。PCデポが今後どうなるのか様子を見ることにします。

総評

MBOが決まっているためPCデポの株を買うことはないと思いますが、参考までに計算してみました。PCデポの株価は長年下がり続けていましたが、競争環境などによる利益率の低さもあったのかもしれません。

会社を見る基準として、利益率も見た方がいいでしょう。利益率が高い会社なら、業績拡大による採用増や給与アップ、設備投資などが期待できるでしょう。

PCデポのように株価が低迷していた会社は、インカムゲイン狙いの割安株として狙うのはありです。

終わりに

今回もまた私が株を買った会社の経営分析と株式指標の計算をやってみました。またいつも通り計算結果を業界平均と比べてみました。

株をやる上で投資先企業の評価は必要です。投資先企業の評価は会計の勉強を兼ねてできます。実物の決算書を見ると、教科書を読んでいるだけでは気付かないことも出てくるので、勉強にはいいと感じます。

会計の勉強に励まれている皆さんも、上場企業の決算書を使ってみてはいかがでしょうか。勘定科目が多くて大変ですが、教科書よりも濃いですよ。

私はPCデポ以外にも色々な上場企業の決算書を使って経営分析を行っています。こちらにまとめていますので、気になったら参考にしてください。