経営分析と株式指標で投資先企業を分析|イオンモールの計算例

当サイトでは知識の解説に加えて、事例や練習問題も用意しています。今回はより実践的な練習問題として、実在の上場企業について経営分析と株式指標の計算を行います。

私がExcelで計算した例を記載しますので、会計やファイナンスの勉強をしている方や株式投資の勉強をしている方も是非Excelで計算してみてください。

経営分析と株式指標の計算について

経営分析の計算ができると、対象企業の安全性、効率性、生産性を測ることができます。これによって対象企業が取引相手としてどうか評価できますし、株を買うかどうかの判断にも使えます。もしかしたら就職・転職先として長く安定した給料をもらえる会社かどうかを測ることもできるかもしれません。

株式指標の計算ができると、投資先としてどの程度の利回りを期待できるかを評価できます。株をやっている方やファイナンスの勉強をしている方には役立つでしょう。

経営分析と株式指標の計算については過去に記事を書いていますので、計算式や指標の意味はこれらの記事を参照してください。

今回のお題企業

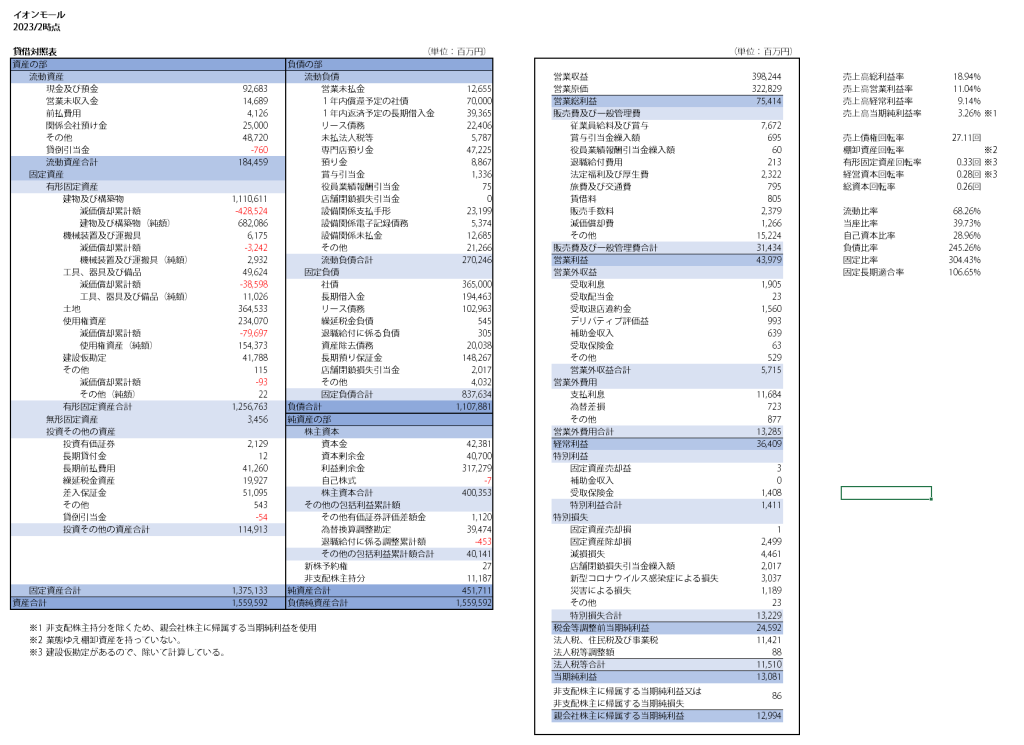

今回はイオンモールの2023年2月時点の決算書を使って計算します。

なぜこの会社を選んだかというと、私が株主だからです。いつもこのパターンですね。しかしイオングループは手堅く、イオンモールは主にアジア圏への海外進出も積極的に行っています。投資対象としての魅力度は高いと考えています。

経営分析

経営分析指標の計算

上場企業の決算書は有価証券報告書か決算短信を探してもいいですし、ホームページのIR情報にも掲載されていることがあります。後者の方が勘定科目の分類が大まかなので、読みやすいです。

イオンモールも決算書をホームページで公開しています。

イオンモールの決算短信を基にExcelで計算した結果を貼ります。

Excelにも書いてありますが、指標は下記の通りになりました。

| 指標 | 値 |

|---|---|

| 売上高総利益率 | 18.94% |

| 売上高営業利益率 | 11.04% |

| 売上高経常利益率 | 9.14% |

| 売上高当期純利益率 | 3.26% |

| 売上債権回転率 | 27.11回 |

| 棚卸資産回転率 | – |

| 有形固定資産回転率 | 0.33回 |

| 経営資本回転率 | 0.28回 |

| 総資本回転率 | 0.26回 |

| 流動比率 | 68.26% |

| 当座比率 | 39.79% |

| 自己資本比率 | 28.96% |

| 負債比率 | 245.26% |

| 固定比率 | 304.43% |

| 固定長期適合率 | 106.65% |

イオンモールは不動産デベロッパーですが、テナント料で稼いでいます。不動産デベロッパーとして多いのは、不動産の企画・販売です。販売用不動産を持っている場合、販売用不動産が棚卸資産すなわち在庫となります。

イオンモールはテナント料で稼ぐビジネスであるため、固定資産が流動資産に対してとても大きくなります。

安全性

流動比率、当座比率、自己資本比率が低いですね。流動比率が100%を切っています。業種別の流動比率を調べてみましたが、不動産業だから特別低いというわけでもないようです。

流動比率|意味・計算方法・判断する際のポイント|freee税理士検索

こういうときは過去数年分を見てみましょう。

過去5年分ほどをホームページのIR情報で調べてみましたが、おそらくコロナショックで流動資産が減ったわけではないです。元々こうなのでしょう。

ちなみにイオンモールでは建物がメインの設備ですが、これの主な原資は利益剰余金と社債なのですね。長期借入金ももちろんありますが、社債の方が倍近くあります。

流動比率が100%を切っているということは、現金・預金と1年以内に資金化できる資産の合計よりも、1年以内に返済する負債の方が大きいことを表しています。よって1年以内に資金不足に陥ることを意味しています。

しかし不動産を沢山持っている以上、万が一の際には不採算店舗を売却するなどでしのぐことができるのでしょう。知名度に加え、稼いでいる店舗があって、海外進出での成功事例を作れば、資金繰りに困っても株式の発行や社債でしのぐことができそうと考えられます。

よって安全性は良いとは言えないけど、悪くもない、でもちょっと気になると言ったところです。中の下くらいですかね。

効率性

イオンモールは売上債権が小さいため、売上債権回転率がとても大きな値になります。テナント料で稼いでいる会社ですので、毎月請求していると考えられます。それなら回転率はとても高そうです。

また棚卸資産を持たないため、棚卸資産回転率は計算できませんし計算する必要もありません。

イオンモールにとってメインの資産は建物です。よって有形固定資産回転率が重要な指標になるでしょう。

不動産賃貸業の業界平均は0.23回です。不動産取引業(販売)と比べると10%しかないのですね。

業界平均と比べると、イオンモールの有形固定資産回転率は1.4倍ですので、割と良い方です。数値自体は小さく見えますが、分母が大きいため小さな数値となっています。見かけに惑わされないように気を付けましょう。

収益性

イオンモールのビジネスモデルは、主にテナント料で稼ぐというものです。テナントからの収益は基本収益と歩合収益に分かれています。公共料金のような構造ですね(使えば使うほどではなく、儲かれば儲かるほど高くなるのですが)。

売上高総利益率(単純に言うと粗利率)は一般的に30%ですので、イオンモールは低いと言えます。

売上高営業利益率については、不動産デベロッパーの平均値が掲載されているサイトがありました。

デベロッパーの営業利益率ランキング|デベロッパーランキング【2022年版】

上記サイトを見ると、イオンモールは中間くらいです。良いとも悪いとも言えないところですね。

収益性に関しては大手上場企業としては並みと言ったところのようです。

株式指標の計算

Excelでの計算例

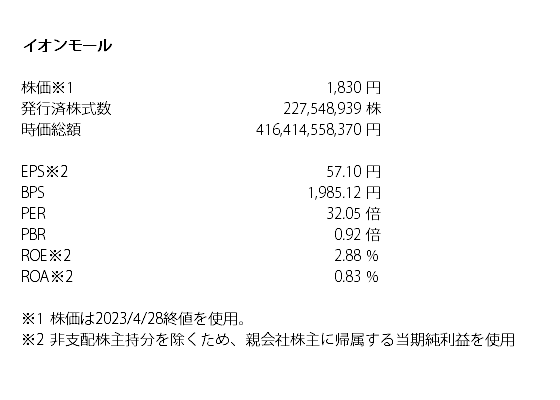

続いて株式指標を計算してみましょう。株を買うかどうかの判断の参考になります。ぶっちゃけて言ってしまうと、ホームページに載っていたりもしますが、練習のために計算してみましょう。

ちなみにホームページでは株価、発行済株式数、時価総額がすぐに見つからないことがあります。その場合はかぶたんなどの投資関連サイトで調べましょう。

Excelでの計算例を添付します。Excelに式を仕込んでおけば、色々な会社の指標を簡単に計算できます。決算書は2023年2月時点、株価は2023/4/28終値を使用しています。現時点で投資対象としてどうかという意味で現時点での株価を使いました。

PERは高くPBRは低め

イオンモールはPERがとても高いですね。PERは15倍が標準とされていますので、32倍は割高です。利益に対して株価が高いということになります。

逆にPBRは低くなっています。とは言っても日本にはPBRが1倍を切っている上場企業が沢山あります。固定資産を多く持つ業界は低くなりがちです。

ROEとROAは特別損失により低い

ROE、ROAもとても低いですね。これは特別損失が大きいからです。店舗ビジネスでは新型コロナウィルス対策が求められると同時に、来客数にも影響が出たと考えられます。新型コロナウィルス感染症による損失それにより30億円も特別損失を計上しています。他にも特別損失が色々と発生しています。

特別損失がなければ、ROEもROAも約2倍になります。そうすれば割と並みの値になりますね。

総評

ここまで見てみると、指標は並みですが、倒産しにくさと利回りを考えると、イオンモールの株は魅力的だと私は考えています。配当と株主優待を合わせると8,000円ですので、インカムゲインの利回りは4.4%です。比較的良い方です。

株主優待のギフトカードもイオングループのスーパーで使えますので、使い勝手は割と良い方です。

終わりに

今回は私が株を持っている会社の経営分析と株式指標の計算を例題としてやってみました。

今回も計算結果を業界平均と比べてみました。そして気になる点は公式ホームページや決算短信、各会計情報サイトなどで調べてみました。

イオンモールのような固定資産が大きい産業は、人中心のサービス業とは違う特徴が決算書に出てきます。業界毎の特徴を決算書から読み取れるようになるといいでしょう。

企業を会計やファイナンスの観点から評価できるようになると、取引先としての信用度や投資先としての評価ができるようになります。就職・転職先として給料やボーナスを安定して得られそうか、リストラや倒産に遭いにくい会社かどうかを見ることもできるでしょう。