決算書の読み方を初心者向けに簡単に解説!架空の企業の例付き

今回は決算書の読み方を解説します。

決算書というと難解なイメージがあるかもしれません。経営者やビジネスエリートが読むものと思うかもしれません。

確かに一見すると決算書は難しいです。しかし細かいことは沢山あれど、覚えることは多くないです。この記事では会計初心者の方を対象に、決算書の読み方を簡単に解説していきます。

会計初心者の方や管理職になったばかりの方、金融機関に就職したばかりの方や経理の仕事に就いたばかりの方に参考になれば幸いです。

私自身、金融機関の格付や信用リスク管理、ホールディングスの連結会計などの仕事を通して会計を学び、決算書をいくつも読んできました。今は個人投資家として投資している数十社の決算書を読んでいます。

そんな経験や知識を活かして解説していきます。それでは始めましょう。

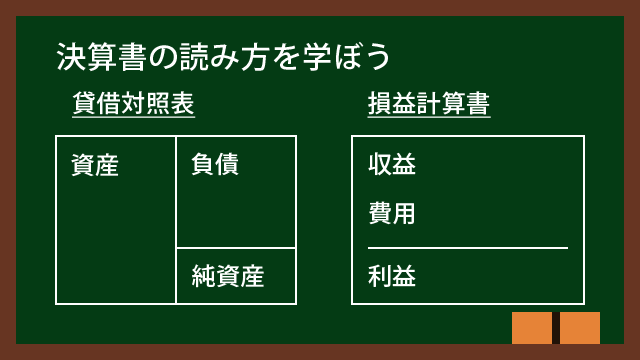

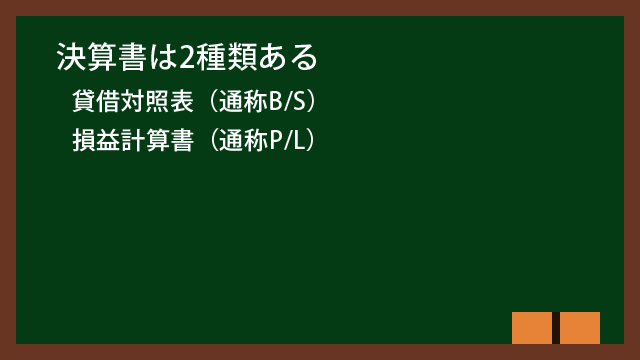

決算書は2種類ある

早速ですが決算書は2種類あります。貸借対照表と損益計算書です。

2種類の決算書

貸借対照表はある時点において資産、負債、純資産をどれだけ持っているかを表す資料です。英語でBalance Sheetと呼びます。略してB/Sです。

損益計算書はある期間において収益、費用、利益がどれくらいだったかを表す資料です。英語ではProfit and Lossと呼びます。略してP/Lです。

決算書の正式名称は長いので略称でよい

会計を仕事にしている人(経理、経営やM&A、会計などのコンサル、金融機関の人)と話すときは、B/SやP/Lという表現で通じます。

貸借対照表や損益計算書という名称は長いため、私はB/SやP/Lと呼んでいます。連結会計の仕事をしていたときも、B/SやP/Lという表現でグループ各社の経理の人や、M&Aコンサル会社のコンサルや会計士に通じたので、特に問題はないでしょう。

貸借対照表を知る

それでは貸借対照表の読み方を見ていきましょう。

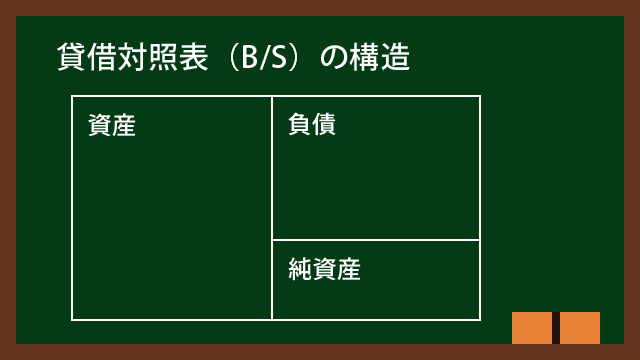

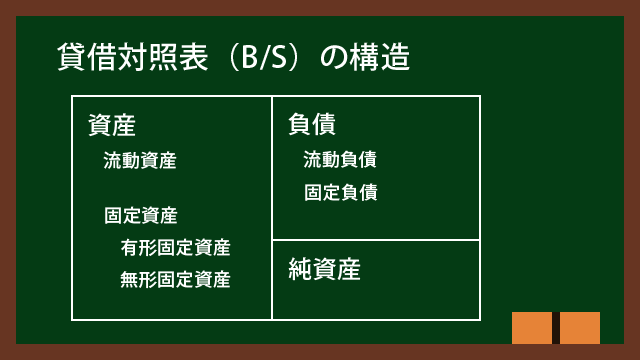

貸借対照表の構造

貸借対照表は借方と貸方に分かれています。そして借方と貸方の金額は必ず一致するようになっています。もし金額が合わないなら、どこかで計算ミスか仕訳のミスがあります。

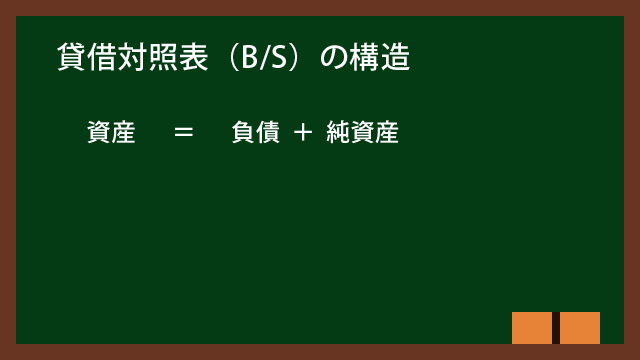

貸借対照表がバランスシートと呼ばれる理由は、左右の金額が合うようにできているからです。つまり帳簿の記帳の仕方と集計の仕方が正しければ、資産=負債+純資産になるのです。

貸借対照表に登場する勘定科目

また貸借対照表には3種類の勘定科目が登場します。資産、負債、純資産です。

勘定科目とは何かについては別途詳細な記事を書いていますので、こちらを読んでください。

貸借対照表ではその3種類の科目をもう少し細かく分類します。大雑把に言うと次の図のようになります。

資産は流動資産と固定資産に分け、固定資産は有形固定資産、無形固定資産に分けます。固定資産には場合によっては投資その他の資産もあります。

負債は流動負債と固定負債に分けます。

貸借対照表の意味

それでは具体的な例を見てみましょう。

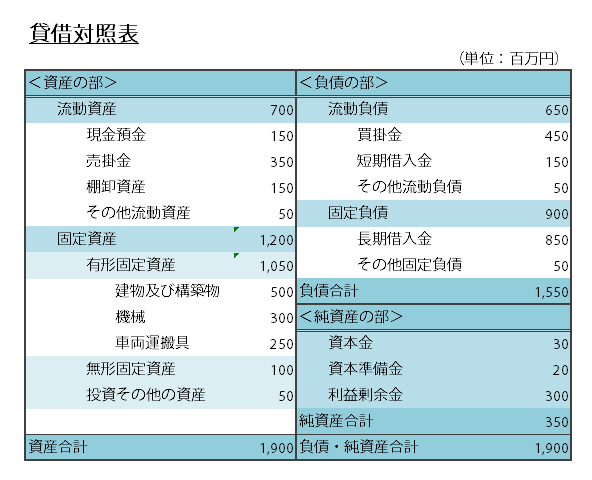

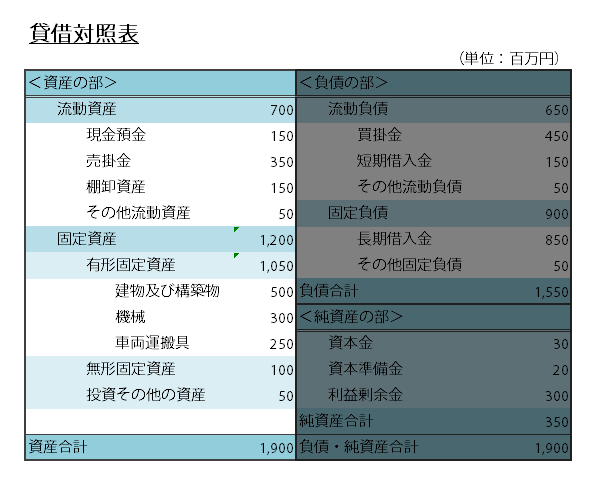

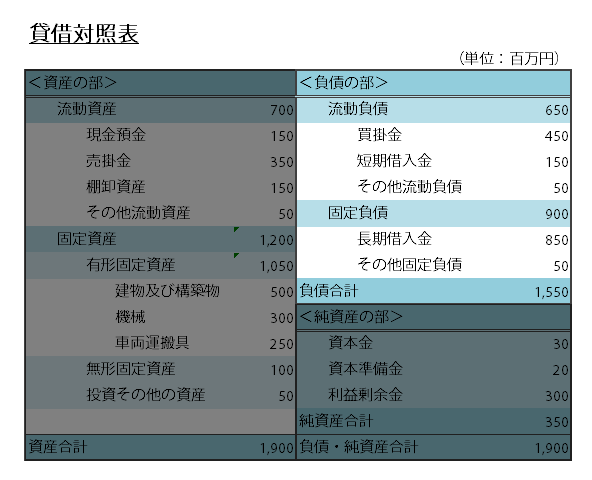

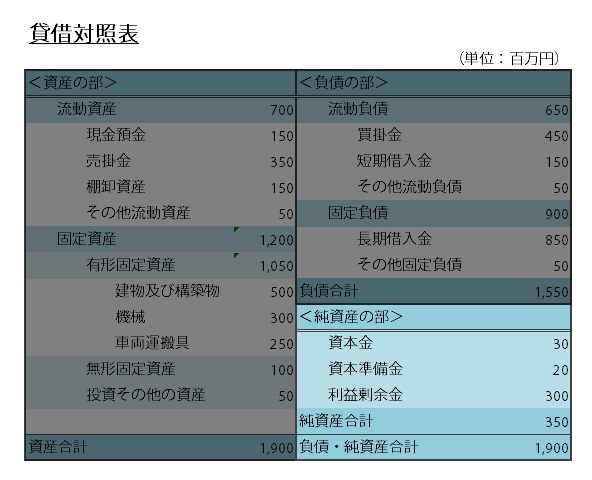

A社という架空の会社を考えます。A社の貸借対照表は下記のようになっているとします。

株主向け資料を読むと解るのですが、本当は決算書に背景色なんて付いていません。ここではモノクロだと解りづらいのであえて付けています。私が仕事をさせていただいた中で、役員会の資料として出す決算書に背景色を付けている会計士はいました。

まずは資産合計=負債合計+純資産合計となっていることを確認してください。貸借対照表は資産の合計と負債・純資産の合計が等しくなければいけないルールです。

資産合計=負債合計+純資産合計となっていれば計算ミスはほぼない(仕訳自体が間違っている可能性はありますが)と考えられます。

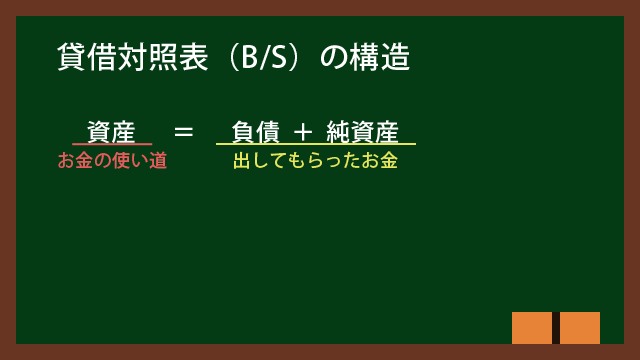

ここで重要なのは、なぜ資産と負債・純資産が等しくなるか?です。言い換えると、片方に資産、もう片方に負債と純資産を書いてバランスを取る理由は何か?です。ちょっと考えてみてください。

ヒントは…資産はお金、お金に換金できるもの、お金を生み出すための設備です。負債は銀行や投資家から借りた借金です。純資産は株主から出してもらったお金です。

いかがでしょうか?正解は、貸方で資金調達、借方で調達した資金の使い道を表せるからです。こうした方が使える資料になるという、商人たちが歴史の中で積み重ねた知恵なのですね。

貸借対照表の構造と意味が解ったところで、もう一段詳細な分類で見ながら、各部を見て行きましょう。

資産の部

まずは資産の部です。資産は流動資産と固定資産に分類できます。

流動資産は現金預金などのお金そのもの、商品(棚卸資産)や有価証券などの換金可能なものです。固定資産は不動産や機械・設備・車両などの比較的大型の資産やソフトウェア・権利などの資産です。

固定資産はさらに有形固定資産、無形固定資産、投資その他の資産の3種類に分かれます。

有形固定資産は不動産や機械・設備・車両などの形があるものです。無形固定資産はソフトウェアや権利などの形がないものです。

投資その他の資産はその名の通り、投資目的で持っている有価証券や、関係会社株式(子会社・グループ各社などの株式)などが該当します。

負債の部

負債も同様に、流動負債と固定負債に分類できます。

流動負債は1年以内に返さなければいけない借金です。買掛金のようなツケ払いも含みます。前金・手付金などの前受金も流動負債です。固定負債は返済までの期間が1年を超えるものです。

ただし返済まで1年を切ったら固定負債が流動負債になるということはありません。負債が発生した時点で、返済まで1年以内かどうかで、流動負債が固定負債かを判定します。

純資産の部

純資産の部には株主関連(出資など)と利益の積み重ねである利益剰余金を記載します。

純資産の部は勘定科目が少なく、細かく分類することはないです。ここでは代表的な純資産科目である資本金、資本準備金、利益剰余金を書いています。

損益計算書を知る

続いて損益計算書を見ていきましょう。

損益計算書に登場する勘定科目

損益計算書にも3種類の勘定科目が登場します。下記の記事で紹介している5種類のうち2種類である収益と費用、それから利益です。

損益計算書の構造

損益計算書は貸借対照表とは形が異なります。上から順に収益、費用、利益を書いていきます。5つのブロックに分かれており、それぞれ違う種類の収益・費用を使って、違う種類の利益を算出します。

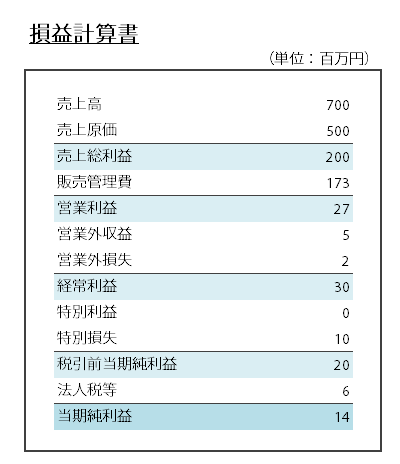

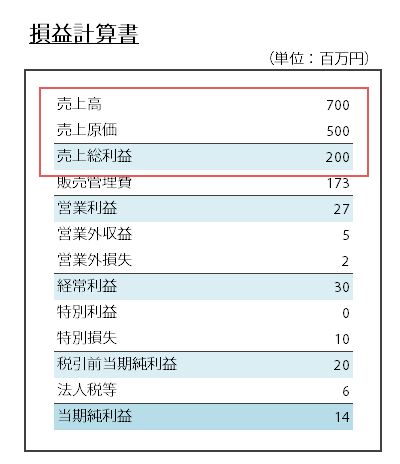

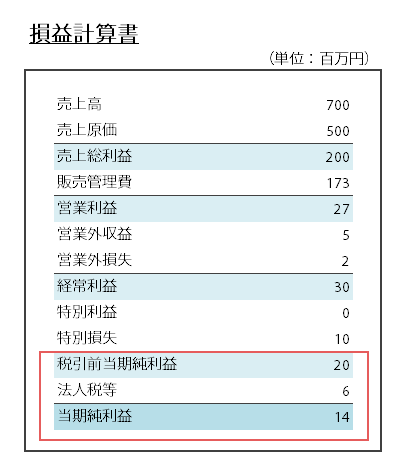

まずは損益計算書を見てみましょう。例によって架空の会社の損益計算書を出します。

ここで重要なことは、収益・費用・利益は種類が複数あるということです。

売上高から売上総利益までの意味

売上高は本業による収入です。売上原価はモノづくりや仕入れに関するコストです。モノづくりに使った材料や設備の稼働コスト、モノづくりに携わった人の人件費(労務費と呼びます)が売上原価になります。

モノづくり以外の業種の売上原価はどうでしょう?例えば教育業界の決算書では、講師の人件費は売上原価に計上されているケースがあります。

ITエンジニアやデザイナー、ライターなど、サービス業に分類されるけどモノづくりをする人たちの人件費は売上原価です。小売などものを売る仕事では人件費は売上原価ではないようです。

IT企業でも非上場の中小企業だと、面倒だからかエンジニアの人件費も売上原価ではなく販管費で付けているケースがあります。

売上高から売上原価を引くと、売上総利益になります。売上総利益はいわゆる粗利のことです。粗利はよく使わる言葉ですよね。

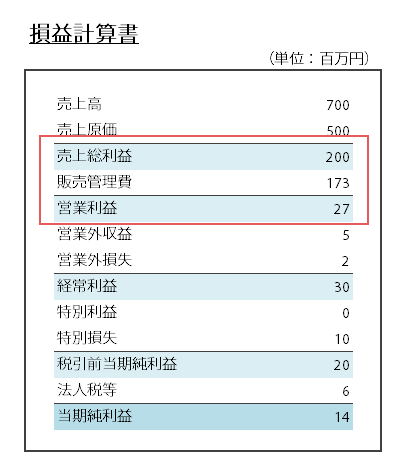

売上総利益から営業利益までの意味

売上総利益から販管費(販売管理費を略して、よくこう呼びます)を引くと営業利益が出ます。

販管費は営業やバックオフィスにかかるコストです。管理者や役員などの人件費も含みます。これらの職種で働く人の人件費(人件費という勘定科目になります)も含みます。

営業利益は本業の利益と呼びます。会社がモノづくりや仕入れ、販売、そしてそれらの管理など事業を行う上で必要なことを行った上での利益だからです。モノを作っても売れなければ仕方ないですし、人事や経理、総務、法務なども企業の活動には欠かせませんから。

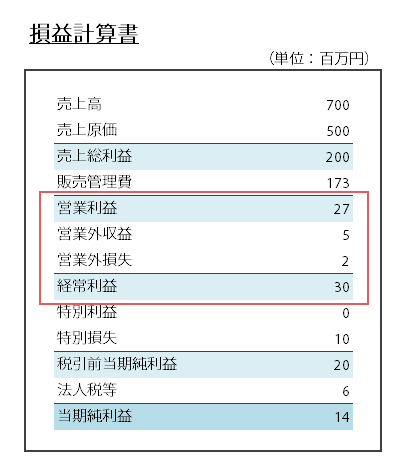

営業利益から営業外利益までの意味

営業利益+営業外収益ー営業外費用=経常利益です。

経常利益は儲けの基準としてよく使われる重要な勘定科目です。本業に財テクや資金調達コストを加味した利益が経常利益です。

営業外収益は財テクによる収入のようなものです。株式投資による配当収入、他社にお金を貸したこと(貸付と呼びます)による利息収入などです。

営業外費用は主に利息費用です。設備投資などで銀行から融資を受けたり(借入と呼びます)、投資家に社債を販売したりすると、利息がかかります。支払った利息がこの営業外費用に載ってきます。

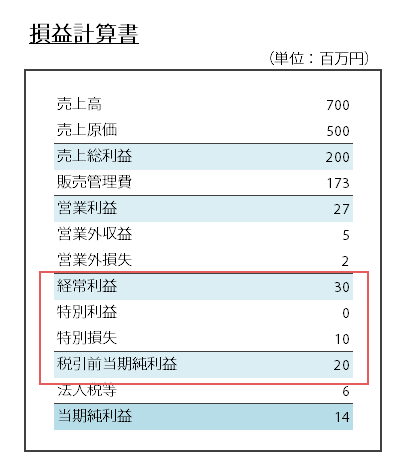

経常利益から税引前当期純利益までの意味

経常利益+特別利益ー特別損失=税引前当期純利益となります。

特別利益と特別損失は、不動産など大型の資産の評価額が帳簿価額(略して簿価と呼びます)と大きく違う場合に計上します。

他にはリストラ費用で特別損失を計上します。株をやっていると、自分が株を持っている企業が、不採算店舗の閉鎖で特別損失を計上して赤字になり、株価が下がるということが起こります。

これら以外ですと、M&Aをして帳簿価額より安く会社を買えた場合に、特別利益を計上します。これは負ののれんと呼ばれ、割安に買えたのでお得という意味です。得した分だけ特別利益を計上します。

当期純利益まで

税引前当期純利益ということは、ここから税を引くということになります。そこで法人税等という勘定科目が登場します。

税引前当期純利益から法人税等を引くと、ようやく最終的な利益が出てきます。最終的な利益は当期純利益という勘定科目で記載します。

実は当期純利益の下にも利益がある

実は親会社がいる会社で100%子会社でない場合、当期純利益の後に非支配株主損益という勘定科目が登場します。

しかし一般的な入門書などではあまり書かれていないので、ここでも書きません。連結会計の勉強をすると、非支配株主損益が登場します。

終わりに

決算書について少しでも親近感を持っていただけたでしょうか?

会計の講義記事を書いていていつも思うのですが、会計は慣れが必要です。決算書をいくつも見て、今回の内容と照らし合わせてみてください。

経営分析はやればやるほど気付きがあると私は感じています。会計を学びたい方は是非取り組んでください。また経営分析の書籍も出回っています。ここでは経営分析の入門書を一部紹介します。